永豐觀點:微電子產品需求有望延續至2Q21,光通訊業務隨基地台建置和韓系客戶重啟對VCSEL需求而重回成長。

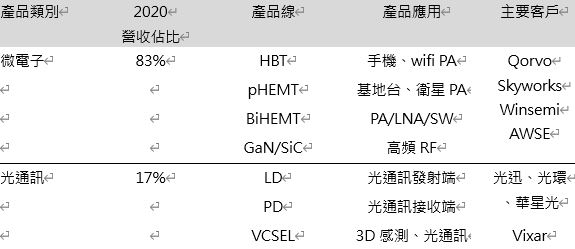

營運現況與分析:非美系化合物半導體磊晶廠首選,成立於1996年,為全球第二大磊晶片廠,市佔率約26%(僅次於IQE的53%),全新在2009年出售旗下LED部分設備和製程專利後,聚焦微電子通訊產品發展,並在2011年切入光通訊用產品、2016年切入VCSEL磊晶片。目前主要業務為生產應用於無線通訊的6” HBT、pHEMT、BiHEMT磊晶片,以及用於光通訊/消費性電子的2-6”PD、APD、2.5G/10G LD、850/940nm VCSEL磊晶片,2020的產品比重為83%微電子、17%光通訊。主要競爭對手為IQE、英特磊、聯亞、Sumitomo Chemical等國內外廠商,主要客戶為國內化合物半導體代工廠(如穩懋、宏捷科),或是受惠IDM外包而打入的Broadcom、Qorvo、Skyworks等。

表一:全新主要產品線及客戶

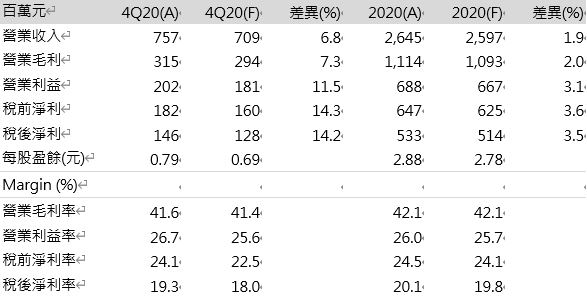

微電子產品需求佳,4Q20 EPS 0.79元優於預期:全新4Q20在匯率不利下繳出亮眼成績,主要受惠微電子產品需求強勁,讓營收略優於原先預期,達到7.5億(+17.5%QoQ,+1.9%YoY),同時機台稼動率提升也帶動毛利率仍有41.6%,稅後淨利1.4億(+29.2%QoQ,+15.4%YoY),EPS 0.79元。2020全年受惠5G手機對化合物半導體磊晶圓需求成長,使全新營收仍維持4.5%YoY的年增水準,而機台之間的互通性,也讓公司能適度調配產能光通訊及微電子產能,使毛利率較在產品組合較差的狀況下逆勢成長至42.1%(+1.9ppts),全年EPS 2.88元亦創下歷史新高。

表二:全新光電4Q20/2020財務概況

淡季不淡,產能持續吃緊:面對美系IDM和台灣代工業者的強勁需求,管理層表示需求至4月都居高不墜,認為主因5G手機PA用量提升(增加20-60%,依客戶整合度及設計而異),和Wifi6/6E的滲透率拉升所致,全新已於去年底將部分研發機台調派支援量產,同時自市場中收購二手機台支援並已投產,預期1Q21淡季不淡,預估營收8.2億(+9.3%QoQ,+27.4%YoY),微幅下修毛利率至42.1%以反應中國標案進度微幅落後,使產品組合轉差,稅後淨利1.8億(+29.7%QoQ,+34.1%YoY),EPS 1.02元。

2H21更值得期待:(1) 2021年手機供應鏈受疫情影響程度較輕,若美系手機品牌廠回到以往正常發布時程,預期將自2Q21季底開始對epi wafer拉貨,(2) 2H20 高階iphone於後鏡頭增加LiDAR應用,或使韓系業者在2H21新機設計中重新納入3D感測模組,有助全新VCSEL營收成長和整體產品組合改善,(3) 切入美系IC設計大廠RF供應鏈,2H20已有小量產規模,預期2H21-2022年配合兩大台灣代工廠開始起量,(4)2021年在中國新增基站數可望維持60萬座以上,使全新PIN PD營收維持成長。整體而言,預期2H21全新的光電子業務重新加溫,全年營收佔比將達到20.9%。

產能擴增計畫挹注新動能:董事會通過產能擴增案,將投入5-10億台幣自市場中購入5-10台MOCVD機台,預期於4Q21陸續進廠,考量裝機及驗證時間,預期最晚於2Q22開始貢獻營收。

車用業務為下一市場機會:全新配合既有美國、中國、歐洲客戶發展車用技術,提供VCSEL+PD或LD+APD的感測解決方案,部分產品也於1月有研發產品出貨,管理階層亦表示客戶拉貨頻率有提升的跡象,預期隨出貨逐漸增加,有望帶動全新獲利能力改善。

財務預估:預估全新2021年微電子產品隨5G手機/wifi6滲透率提升而成長,目前能見度已至4月,光通訊產業亦進入上升週期,預估營收33.5億(+26.9%YoY),毛利率在高機台稼動率下將達42.8%,稅後淨利7.8億(+47.0%YoY),EPS 4.23元。

表三:全新光電1Q21/2021財務概況